Lịch sử đã chứng kiến sự góp mặt của sản phẩm phái sinh trong các cuộc khủng hoảng tài chính, điều này mang lại cho Việt Nam những bài học đắt giá về phát triển thị trường.

Nhà đầu tư huyền thoại Warren Buffett từng nêu quan điểm, chứng khoán phái sinh là loại vũ khí tài chính có sức hủy diệt hàng loạt trên thị trường. Berkshire Hathaway – doanh nghiệp của tỷ phú này cũng đang dần từ bỏ công cụ phái sinh và tìm hướng đầu tư mới cho hơn 100 tỷ USD tiền mặt, theo trang tin Bloomberg.

Lịch sử đã chứng minh nhận định của Buffett là đúng. Nhìn lại 2 cuộc khủng hoảng hoa tulip tại Hà Lan và bất động sản tại Mỹ, đều có bóng dáng của sản phẩm phái sinh.

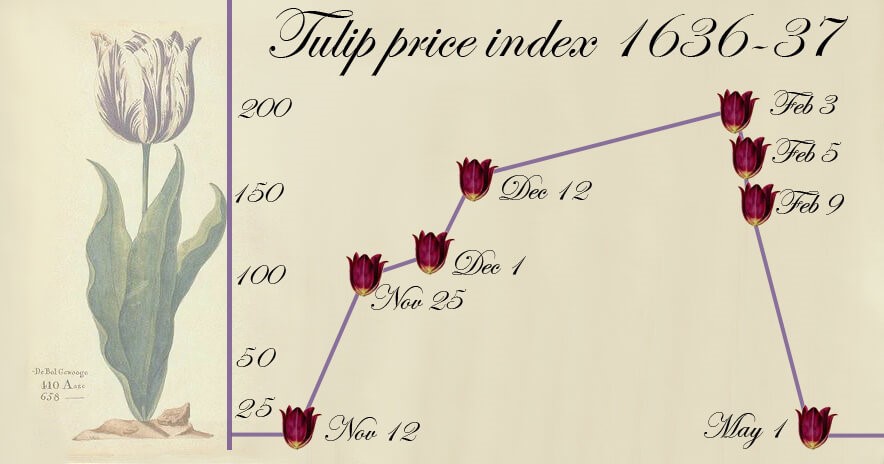

Ở cuộc khủng hoảng hoa Tulip của Hà Lan dù chỉ đóng vai trò phụ, những hợp đồng quyền chọn (HĐQC), hợp đồng tương lai (HĐTL), hợp đồng kỳ hạn bán… ở vùng giá cao, xuất hiện khi một số nhà đầu tư nhận thấy sự bất thường và vô lý trong giá trị của những bông hoa Tulip đã ‘châm ngòi’ và đẩy sự sụp đổ diễn ra chóng vánh, đột ngột.

Với ‘bong bóng’ bất động sản của Mỹ, thị trường phái sinh phi tập trung (OTC) và sự bùng nổ của hợp đồng hoán đổi vỡ nợ tín dụng, cùng một số sản phẩm khác (với mục đích bảo đảm cho người mua trái phiếu khỏi rủi ro phá sản), đã tạo nên quy mô ảo trên thị trường. Khi bong bóng ‘nổ’, ảnh hưởng tài chính của cuộc khủng hoảng này thêm nghiêm trọng và lan rộng.

Biến tướng của thị trường phái sinh Việt Nam

Tại Việt Nam, khi kỹ thuật bán khống chưa thể thực hiện để nhà đầu tư kiếm lợi trong thị trường giá xuống, chứng khoán phái sinh trở thành ‘mảnh đất màu mỡ’. Tuy nhiên, sự phát triển theo hướng đầu cơ thay vì một kênh phòng ngừa rủi ro, khiến phái sinh tạo ra những ảnh hưởng tiêu cực với chứng khoán cơ sở.

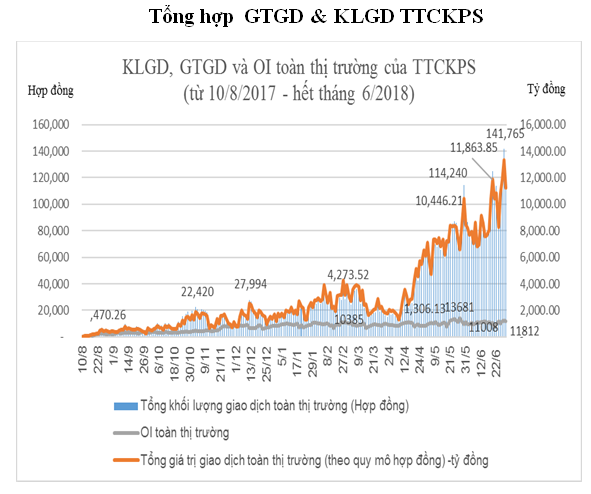

Cuối tháng 6, theo số liệu của Sở giao dịch Hà Nội (HNX), số lượng tài khoản phái sinh gấp đôi so với cuối năm 2017, chiếm 1,72% tổng số tài khoản trên thị trường chứng khoán, chủ yếu là nhà đầu tư cá nhân, chỉ 126 tài khoản của nhà đầu tư tổ chức và 164 tài khoản của nhà đầu tư nước ngoài. Số lượng tài khoản giao dịch đạt 5.917 đơn vị.

Thanh khoản phái sinh cũng gấp 4 lần so với năm trước, tăng đột biến từ đầu tháng 4 – thời điểm thị trường cơ sở bắt đầu đi xuống.Điểm đáng chú ý là giao dịch phái sinh tập trung chủ yếu với hợp đồng thời gian đáo hạn ngắn và khối lượng hợp đồng mở ít thay đổi

Từ tháng 4, thanh khoản phái sinh đã tăng gấp 7-8 lần, nhưng khối lượng hợp đồng mở chỉ biến động quanh mức 10.000 – 11.000 hợp đồng/phiên. Bên cạnh đó, hợp đồng tương lai đáo hạn gần luôn chiếm 97-99% thanh khoản. Diễn biến trên cho thấy, khẩu vị của các cá nhân tổ chức trên thị trường chủ yếu trong ngắn hạn theo hướng đầu cơ.

Trong khi thị trường phái sinh tiếp tục tăng trưởng, chứng khoán cơ sở tiếp tục ảm đạm với thanh khoản sụt giảm. Phiên 10/7 ghi nhận giá trị giao dịch thấp nhất từ đầu tháng 2/2017 của Việt Nam.

Phái sinh không phải là “tội đồ”gây nên sự ảm đạm trên thị trường chứng khoán cơ sở. Chắc chắn là như vậy. Các tác động từ yếu tố bên ngoài như cuộc chiến thương mại Mỹ Trung hay sự bán ròng của khối ngoại đã khiến thị trường giảm mạnh từ đỉnh 1.200 điểm về 1.000 điểm. Tuy nhiên ở những giai đoạn nhạy cảm khi nhà đầu tư mất phương hướng, phái sinh đã trở thành một kim chỉ nam dẫn dắt để nhà đầu tư dự đoán xu hướng ngắn hạn. Nếu mua cổ phiếu cơ sở nhà đầu tư phải chờ T+3 mới về tài khoản và không thể sửa sai nếu phiên hôm sau xuất hiện các thông tin tiêu cực thì phái sinh có thể bán xuống và đóng vị thế ngay trong T+0.

Các môi giới đã khuyên nhà đầu tư bỏ chứng khoán cơ sở để chuyển sang phái sinh “lướt sóng” cho nhanh nhưng thực tế phái sinh có dễ dàng thu được lợi nhuận? Một lãnh đạo trong ngành chứng khoán cho rằng chỉ có 5% nhà đầu tư thu được lợi nhuận trên TTCK phái sinh còn lại đa phần thua lỗ. Trong khi giá các cổ phiếu cơ bản mặc dù xuống rất thấp nhưng không có lực cầu bắt đáy.

Trao đổi với một quỹ trên thị trường, vị lãnh đạo cho rằng thực sự đang không hiểu chuyện gì đang diễn ra. Áp lực đầu cơ ‘bán xuống’ trên thị trường phái sinh đã ảnh hưởng tới tâm lý nhà đầu tư, khiến chứng khoán cơ sở liên tục phá vỡ ngưỡng hỗ trợ, đảo chiều.

Có ý kiến cho rằng, không thể đổ lỗi cho phái sinh đã gây ảnh hưởng đến thị trường, có chăng là do chỉ số cơsở của phái sinh là VN30 có thể bị tác động bởi một số cổ phiếu cấu thành trong rổ Vn30 có thể tác động đáng kể đến toàn bộ chỉ số. Tuy nhiên chuyên gia này cho rằng hiện tượng điều khiển chỉ số VN30 để trục lợi trên thị trường phái sinh phải nhìn nhận cẩn thận từ góc độ chi phí vốn. Để đẩy 1 điểm hay ép 1 điểm ở chỉ số VN30 (trong khoảng thời gian nhất định) cần tác động đến các cổ phiếu nào và chi phí là bao nhiêu (tiền). Liệu chi phí đó có bù đắp được từ đầu cơ trên thị trường phái sinh hay không.

Một lãnh đạo trong ngành chứng khoán mới đây cho rằng, những diễn biến của chứng khoán phái sinh, bên cạnh phản ánh kỳ vọng của nhà đầu tư, còn phải tính thêm một số yếu tố, biểu hiện về thao túng hoặc làm giá. Sở HNX đang tăng cường giám sát trên thị trường.