Với các Ngân hàng Thương mại được Ngân hàng Nhà nước công nhận áp dụng Basel II, đây cũng là cách để các ngân hàng này khẳng định họ ở một “đẳng cấp” khác so với số đông còn lại. Tới đây, khi thời hạn áp dụng Basel II là bắt buộc (từ 1/1/2020) thì sẽ không còn là cuộc đua mà sẽ là cuộc chiến.

Theo quy định của Thông tư 41/2016/TT-NHNN, ngoài việc tính rủi ro tín dụng theo tỷ lệ tín dụng so với nguồn vốn thì các ngân hàng cần tính cả rủi ro thị trường và rủi ro hoạt động. Điều này sẽ khiến hệ số an toàn vốn tối thiểu (CAR) của các ngân hàng chịu sức ép lớn hơn so với trước. NHTM sẽ phải tính toán để có phương án tăng vốn cấp 1 hoặc cấp 2 để cải thiện chỉ số này, đồng thời cân đối nhiều chỉ tiêu rủi ro khác.

Khi các ngân hàng phải nâng chuẩn Basel II yêu cầu với các NHTM phải duy trì hệ số CAR tối thiểu là 8%. Dù hiện CAR của nhiều ngân hàng đạt trên 9% nhưng nếu tính theo cách mới quy định tại Thông tư 41 thì con số này chỉ còn 6-7%. Do đó, các ngân hàng đang phải rất nỗ lực để tăng vốn.

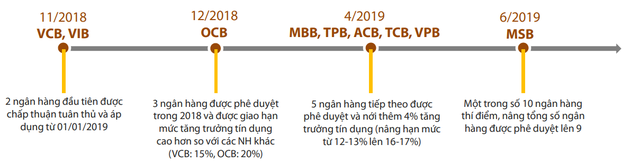

Tính đến nay đã có 9 ngân hàng được phê duyệt áp dụng Basel II gồm VCB, VIB, OCB, MBB, TPB, ACB, TCB, VPB, MSB…

Tăng trưởng tín dụng toàn hệ thống ngân hàng trong 6 tháng đầu năm 2019 đạt 7,33%, đã thấp hơn một chút so với cùng kỳ năm trước (7,8%).

Trong đó, các ngân hàng được phê duyệt tuân thủ theo Thông tư 41 (Basel II) được giao hạn mức tín dụng cao (phổ biến ở mức 15-17%), còn các ngân hàng chưa được phê duyệt nhìn chung có hạn mức tăng trưởng tín dụng thấp hơn.

Bằng Basel II, các ngân hàng càng khẳng định vị trí của mình, bên cạnh đó cũng được Ngân hàng Nhà nước tạo điều kiện thuận lợi hơn trong việc tăng trưởng tín dụng cũng như mở rộng mạng lưới.

Đáng tiếc, trong 9 cái tên nêu trên vẫn còn vắng bóng những “ông lớn” ngân hàng nằm trong top đầu, mà nổi trội là BIDV và VietinBank (CTG).

Công ty Chứng khoán Rồng Việt (VDSC) cho biết, đối với BIDV, thương vụ phát hành KEB Hana Bank đã được công bố chính thức. BIDV sẽ thu về 20,3 nghìn tỷ và nhận được sự hỗ trợ dài hạn về quản lý. Yếu tố này sẽ giúp nhà băng cải thiện bộ đệm vốn, nhờ đó BIDV có thể đáp ứng được Basel II, tạo điều kiện cho tăng trưởng tín dụng cao hơn và giảm áp lực huy động.

Theo thông tin từ BIDV, thương vụ phát hành tăng vốn dự kiến được hoàn thành vào quý cuối năm 2019. Theo đó, các chuyên gia phân tích kỳ vọng nguồn vốn mới sẽ bắt đầu có tác dụng tích cực cải thiện nền tảng cơ bản của ngân hàng từ năm sau.

Trong khi BIDV đã có tín hiệu tích cực về khả năng tăng vốn sau gần 5 năm, sự lo ngại đổ dồn về CTG.

Trong nửa đầu 2019, cho vay và huy động khách hàng lần lượt tăng 2,4% và 2,5% so với đầu năm. Thị phần cho vay của CTG giảm nhẹ xuống 11%, vẫn nằm trong top 3 lớn nhất trong ngành. Thu nhập lãi thuần và thu nhập dịch vụ tăng trưởng lần lượt 12% và 63% so với cùng kỳ trong khi thu nhập hoạt động tăng 13%.

Tuy nhiên, chi phí dự phòng cao khiến tăng trưởng lợi nhuận chậm lại. Trong khi chi phí hoạt động được kiểm soát chặt chẽ so với cùng kỳ thì chi phí dự phòng tăng tới 51%, chủ yếu do trích lập trái phiếu VAMC. Kết quả là, lợi nhuận sau thuế của CTG chỉ tăng 1,3% so với cùng kỳ.

Do vậy, khả năng hoàn thành kế hoạch năm 2019 phụ thuộc vào tiến trình xử lý nợ xấu. Do tỷ lệ an toàn vốn thấp (dưới tiêu chuẩn Basel II) và thanh khoản yếu, VDSC cho rằng tăng trưởng cho vay của CTG sẽ chậm lại và chỉ đạt 7% cho cả năm.

“Kế hoạch tái cơ cấu của CTG dự kiến kéo dài trong giai đoạn 2018-2020. Chúng tôi kỳ vọng trong thời gian này, CTG sẽ tăng cường xử lý nợ xấu đồng thời hạn chế mở rộng cho vay”, báo cáo của VDSC cho hay.

Quyết định 986 phê duyệt Chiến lược phát triển ngành ngân hàng Việt Nam có đề cập đến kế hoạch của chính phủ sẽ giảm tỷ lệ sở hữu nhà nước tại các ngân hàng quốc doanh xuống còn 51%. Dù vậy, VDSC cho rằng phải ít nhất đến năm 2021 hoặc muộn hơn thì kế hoạch này mới có thể thực hiện được.

CTG là ngân hàng duy nhất trong top 3 chưa tìm được cửa tăng vốn. Từ năm 2014 tới nay, VietinBank không được bổ sung thêm vốn điều lệ và hiện là ngân hàng có tiến độ tăng vốn điều lệ chậm nhất trong số các ngân hàng thương mại Nhà nước.

Hiện nhà nước đang nắm giữ hơn 64% vốn tại CTG trong khi tỷ lệ sở hữu của cổ đông ngoại đã kín room do đó không thể bán vốn được nữa. Phương án giữ lại lợi nhuận hàng năm hoặc chia phần cổ tức của Nhà nước bằng cổ phiếu để tăng vốn cũng được đề ra nhưng vẫn đang nằm trong trạng thái “treo”.

Do đó, “ông lớn” ngân hàng này nhiều khả năng vẫn không thể đáp ứng Basel II kịp thời hạn, bất đắc dĩ tụt lùi trong khi các ngân hàng khác đang chạy đua hết sức để nhanh chóng đáp ứng được Basel II.